税金の節税と資金形成の重要性

税金は豊かで安全な暮らしを維持するために必要な要素ですが、その負担が過度に重くなると、資金形成にとって大きな障害となることがあります。消費税や所得税、住民税、酒税、たばこ税、自動車税など、様々な税金が存在します。これらの税金を適切に管理し、節税することは、個人や企業の資金形成において重要な要素となります。

国民負担率の増加

国民負担率とは、個人や企業の所得全体に占める税金や社会保険料の負担割合を示す指標です。近年、国民負担率は増加の傾向にあります。1981年には32.2%であった国民負担率が、2011年には38.9%まで上昇し、2021年には48.0%に達しています。この増加の背景には、消費税率の引き上げや高齢化に伴う医療や介護などの社会保障負担の増大があります。

将来的な税金負担の増加の予測

2025年には「団塊世代」が75歳以上の後期高齢者になると予測されています。少子高齢化の進行により、高齢者の医療や介護のニーズが増加し、現役世代の税負担は一層深刻化すると考えられています。したがって、税金に関する知識を持ち、適切な節税対策を講じることは、将来的な資金形成において重要な要素となります。

会社員・公務員ができる所得税の節税対策

所得控除の活用

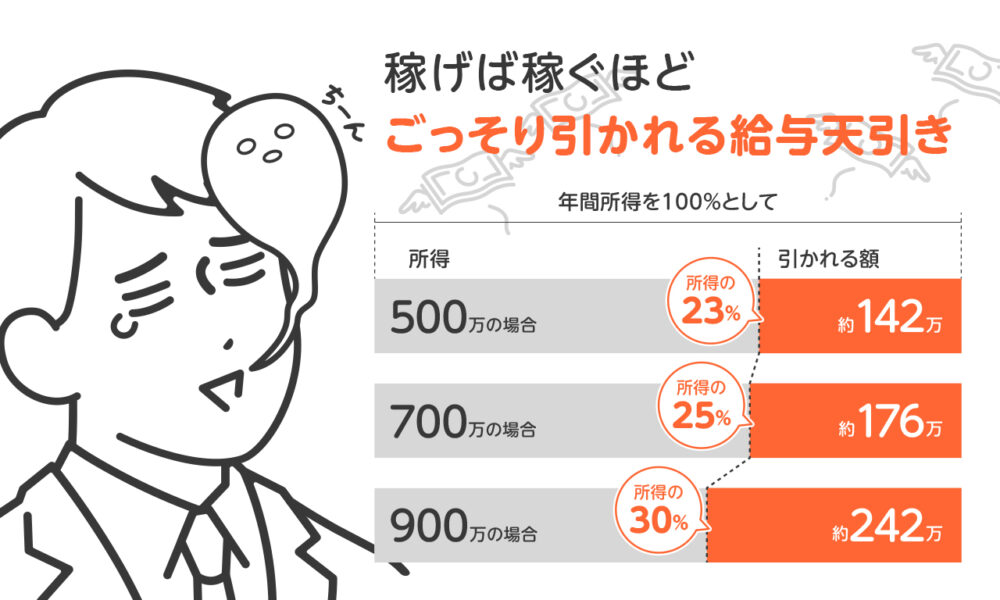

所得税は多くの人にとって最も身近な税金です。年収が上がると課税所得額も増加しますが、所得税は累進税率が採用されているため、税率が上がることで税額も増加し、手取り額が大きく増えにくくなります。所得税額を抑えるためには、所得控除の活用が重要です。給与所得控除額や個人の事情に応じた所得控除額を適切に申告することで、所得税額を最適化することができます。

年末調整と確定申告

会社員や公務員などの給与所得者は、勤務先によって年末調整が行われます。年末調整では、扶養家族の有無や支払った保険料などの控除額を申告することで、所得税が確定します。しかし、年末調整では申告できない控除もあります。例えば、住宅ローン控除の最初の年や高額な医療費を支払った場合などは、確定申告が必要です。これらの追加の控除を受けるためには、きちんと確定申告を行い、税金の払いすぎを取り戻す必要があります。

ふるさと納税の活用

ふるさと納税は、地方と大都市との格差是正や人口減少地域の税収減少の対策として2008年に始まった制度です。ふるさと納税では、自治体への寄附を行うことで所得税や住民税の控除を受けることができます。寄附した金額によっては所得税の還付や住民税の控除を受けることができます。さらに、寄附額の一部に相当する地域の名産品などの返礼品を受け取ることもできます。ただし、控除上限額や返礼品の条件などがありますので、詳細な制度を把握し、計画的にふるさと納税を活用することが重要です。

区分不動産投資の活用

区分不動産投資は所得税の節税対策としても有効です。以下の点に留意することで、より効果的な節税効果を得ることができます。

- 減価償却費の活用: 区分不動産の取得費や改修費を減価償却費として経費に計上することで、所得税の負担を軽減できます。

- 経費の控除: 区分不動産の所有者は、管理費や修繕費、保険料などの経費を計上することができます。これらの経費は所得から差し引かれ、所得税の課税対象額を減少させる効果があります。

- 特定の特例の活用: 区分不動産の所有者には、特定の特例が適用される場合があります。例えば、一部の中小規模の区分不動産に対しては、特別優遇措置が設けられていることがあります。これらの特例を活用することで、所得税の節税効果を得ることができます。

具体的な節税対策を検討する際には、専門家の助言を受けることをおすすめします。

まとめ

税金の節税は資金形成において重要な要素です。正しい知識と計画的な行動によって、所得税の控除活用やふるさと納税などの節税方法を適切に活用しましょう。節税は、将来的な資金形成や経済的な安定につながる重要な取り組みです。

年収が500万を超えても資産が増えない方へ 資産額に2倍差がつく!? お金が働く仕組みを学ぼう!!

- 多忙すぎて資産形成を考える余裕がない方

- ポイ活や副業に時間と手間を掛けている方

- 本業に集中しながら副収入を作りたい方

- 貯蓄しているけど思うように貯まっていない方

- 各種保険に月2万円以上払っている方

- 所得税率が22%を超えている方